张涛 律师

手机:15001875694

Q Q:1551086171

邮箱:zhangtao_sh@outlook.com

股权激励递延纳税政策适用的股权激励形式

包括股票(权)期权、限制性股票和股权奖励,具体如下:

股票(权)期权是指公司给予激励对象在一定期限内以事先约定的价格购买本公司股票(权)的权利。员工在行权时,可根据公司的发展情况,决定是否行权购买股权。

限制性股票是指公司以一定的价格将本公司股权出售给员工,并同时规定,员工只有工作年限或业绩目标符合股权激励计划规定的条件后,才能对外出售该股权。

股权奖励是指公司直接以公司股权无偿对员工实施奖励。

递延纳税政策需要满足的条件

在适用范围、激励计划、激励标的、激励对象、持有期限、行权期限、所属行业方面同时满足以下7个条件:

一是属于境内居民企业的股权激励计划。

二是股权激励计划经公司董事会、股东(大)会审议通过。未设股东(大)会的国有单位,经上级主管部门审核批准。股权激励计划应列明激励目的、对象、标的、有效期、各类价格的确定方法、激励对象获取权益的条件、程序等。

三是激励标的应为境内居民企业的本公司股权。股权奖励的标的可以是技术成果投资入股到其他境内居民企业所取得的股权。激励标的股票(权)包括通过增发、大股东直接让渡以及法律法规允许的其他合理方式授予激励对象的股票(权)。

四是激励对象应为公司董事会或股东(大)会决定的技术骨干和高级管理人员,激励对象人数累计不得超过本公司最近6个月在职职工平均人数的30%。

五是股票(权)期权自授予日起应持有满3年,且自行权日起持有满1年;限制性股票自授予日起应持有满3年,且解禁后持有满1年;股权奖励自获得奖励之日起应持有满3年。上述时间条件须在股权激励计划中列明。

六是股票(权)期权自授予日至行权日的时间不得超过10年。这一条件仅针对股票(权)期权形式的股权激励。

七是实施股权奖励的公司及其奖励股权标的公司所属行业均不属于《股权奖励税收优惠政策限制性行业目录》范围(篇幅有限,不便罗列,具体可查询国家税务总局网站)。公司所属行业按公司上一纳税年度主营业务收入占比最高的行业确定。这一条件仅针对股权奖励形式的股权激励。

案 例

2017年1月份,A企业实施了符合条件的股票期权激励,2020年1月可行权。赵某为A企业的被激励对象之一,且于2020年5月份以8元/股的价格行权获得5万股(行权时公平市场价格为10元/股)。赵某2021年8月以100万元转让了5万股。赵某应该如何缴纳个人所得税?

分 析

在递延纳税政策下,赵某在2020年5月份行权时无需缴纳个人所得税。

2021年8月,赵某转让股权,应按照财产转让所得税目计算缴纳的个人所得税:

应纳税额

=应纳税所得额*税率

=收入-(原值+合理费用)

=(100万-8*50000)*20%

=60万*20%=12万

结论:若上述案例符合递延纳税政策,赵某共需缴纳个人所得税12万元。

如果上述案例不符合或不选择递延纳税,赵某在2020年5月份行权时应按照“工资、薪金所得”税目计算缴纳个人所得税,具体计税时,按照个人实际出资额低于公平市场价格的差额确定应纳税所得额,适用七级超额累进税率表对应税率计算个人所得税。

2020年5月行权时,按照工资、薪金所得计算缴纳个人所得税:

应纳税额

=(股票期权形式的工资薪金应纳税所得额/规定月份数×适用税率-速算扣除数)×规定月份数

=(实际出资额低于公平市场价格的差额/规定月份数×适用税率-速算扣除数)×规定月份数

=【(10-8)*50000/12*10%-210】*12

=7480元

提示1:公式中的规定月份数,是指员工取得来源于中国境内的股票期权形式工资薪金所得的境内工作期间月份数即在可行权前须履行工作义务的月份数,长于12个月的,按12个月计算;公式中的适用税率和速算扣除数,以股票期权形式的工资薪金应纳税所得额除以规定月份数后的商数,对照国家发布的个人所得税税率表确定。

提示2:虽然新个税法尚未完全开始实施,但是本文是以新个税法中的计算规则进行的分析。

提示3:根据新个税法,工资、薪金所得与劳务报酬所得、稿酬所得以及特许权使用费所得,按年合并计算个人所得税;有扣缴义务人的,由扣缴义务人即A公司按月或者按次预扣预缴税款。

2021年8月转让股权时,按照财产转让所得计算缴纳的个人所得税:

应纳税额

=应纳税所得额*税率

=转让时获得的高于购买日公平市场价的差额*税率

=(1000000-10*50000)*20%

=10万元

结论:若上述案例不符合(或员工不选择)递延纳税政策,赵某共需缴纳个人所得税7480+100000=107480元。

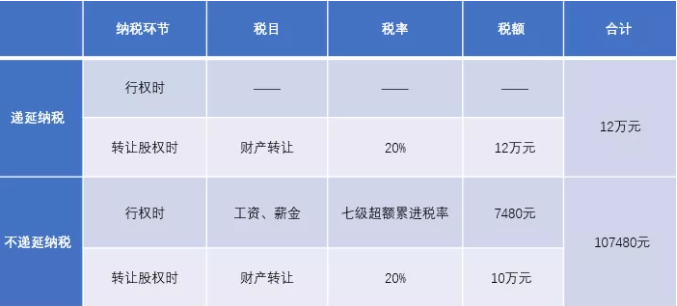

下面的表格可以更直观地帮助我们进行对比:

通过上述对比,可以看出递延纳税政策简化了纳税环节。但从总额上看,适用递延纳税政策似乎并没有减轻员工的缴税负担。这是因为新个税法实施后,工资薪金的个人所得税总体税负降低了。如果按照旧的税率表进行计算的话,不递延纳税情况下,行权及转让两个环节需要缴纳的个税共计127939.96元,高于递延纳税的结果。此后递延纳税政策会不会进行调整,使得员工的税负在新个税法的基础上进一步减轻,还有待关注。

附:相关财税规定

本文对股权激励个人所得税的一些财税规定进行了梳理,清单如下,感兴趣的朋友可以搜索全文进行研究:

|

发文字号 |

全称 |

|

财税[2005]35号 |

财政部、国家税务总局关于个人股票期权所得征收个人所得税问题的通知 |

|

国税函[2006]902号 |

国家税务总局关于个人股票期权所得缴纳个人所得税有关问题的补充通知 |

|

财税[2009]5号 |

财政部、国家税务总局关于股票增值权所得和限制性股票所得征收个人所得税有关问题的通知 |

|

国税函[2009]461号 |

国家税务总局关于股权激励有关个人所得税问题的通知

|

|

财税[2016]101号 |

财政部、国家税务总局关于完善股权激励和技术入股有关所得税政策的通知 |

|

国家税务总局公告2016年第62号 |

国家税务总局关于股权激励和技术入股所得税征管问题的公告 |